财联社5月11日讯(记者闫军)近期在渠道方关于“丘栋荣卸任”的传言纷纷扬扬,如今传来确定性消息。

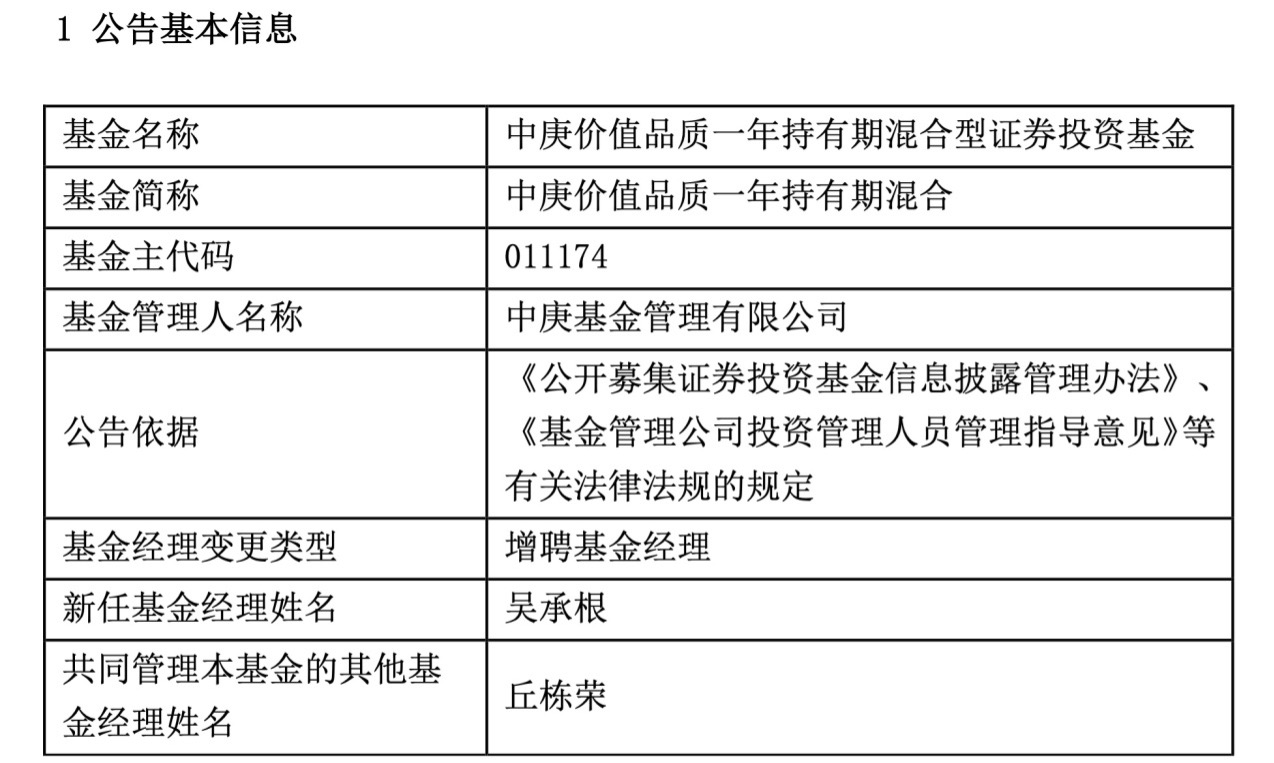

5月11日,中庚基金公告称,公司副总经理兼首席投资官丘栋荣管理的中庚价值品质一年持有、中庚价值领航,分别增聘吴承根、刘晟为基金经理,这两只产品将采取双基金经理模式合管。

值得注意的是,丘栋荣还与吴承根合管中庚价值灵动灵活配置混合。此次增聘后,丘栋荣单独管理的产品还剩中庚港股通价值18个月封闭、中庚小盘价值2只基金。

增聘的下一步是什么,或仍有全部卸任可能。

对此,中庚基金表示,公司每一步决策均由管理层、投研团队及各业务部门审慎评估,评估的核心原则是投资者利益及更好满足客户的真实投资需求。若后续如有进一步安排,将及时发布公告并敬请以公司公告为准。

在此前外界看来,中庚基金几乎是可以与丘栋荣是划等号的。目前,中庚基金旗下有6只基金产品,管理规模为250.44亿元。其中,丘栋荣管理了5只,管理规模为198.54亿元。客户不乏是基于对丘栋荣的认可选择中庚基金,而此次尘嚣喧上的卸任传言,短期出现赎回在所难免。

业内看来,在基金公司去明星化、平台化的趋势之下,中庚或许真的要到了撕掉“丘栋荣”标签,再次证明自己的时刻。

两只基金增聘,与丘栋荣合管

根据公告,中庚价值品质一年持有增聘了吴承根为基金经理,增聘刘晟为中庚价值领航基金经理,两只产品均与丘栋荣合管。

从简历来看,吴承根是当前中庚基金3个基金经理之一,2020年6月3日起与丘栋荣共同管理中庚价值灵动灵活配置。他是2019年1月加入中庚基金管理有限公司,担任固定收益部投资经理,此前曾任中航信托股份有限公司信托助理、初级信托经理、信托经理、投资经理职务等。

据了解,吴承根是中庚基金低估值价值投资策略体系自主培养的基金经理之一,具有丰富的一线跨资产投资实战经验,自身能力圈与低估值价值投资策略体系高度融合,擅长通过体系化的研究,通过跨资产类别和周期进行大类资产配置、组合管理、风险管理等。

刘晟同样是中庚基金低估值价值策略体系自主培养的中生代主力战将,有丰富的一线研究及投资经验,擅长基于统一的低估值价值投资策略体系,全市场挖掘优质股票,构建高性价比投资组合。

履历来看,他太平资产管理有限公司研究部研究员、汇丰晋信基金管理有限公司投资部研究员。2018年7月加入中庚基金管理有限公司,先后担任研究员、投资经理助理、投资经理,目前担任投资部研究部总监、基金经理。

随着刘晟增聘,中庚基金目前基金经理人数增加至4位。

对于此次增聘的原因,中庚表示,经过公司管理层、投研团队核心成员审慎思考与商议,决定扩大基金经理队伍,进一步提升投资管理能力与边界,以长效机制拥抱行业的高质量发展。

增聘的背后的多个猜测

在基金公司向平台化转型的过程中,增聘基金经理在当前并不出奇。但是,明星基金经理在产品上变动往往引发后续的人事变动猜测。

此次丘栋荣管理产品变动的消息最早出现在4月底,有渠道方消息显示“有大佬卸任产品已经是板上钉钉”,猜测指向丘栋荣。

随后财联社记者经过核实获悉,近期丘栋荣管理产品确有增聘的可能。值得注意的是,即便是增聘落定,市场仍有三大猜测:

猜测一:此次这两只产品增聘之后,后续是否会卸任?这是市场最为关注的焦点,也是渠道决定是否赎回的关键,尽管目前还没有定论,但是从渠道方传出来的消息相对悲观。

猜测二:其他产品是否会增聘或者卸任举动?这一点同样不明朗,可以确定的是,至少在7月中旬之前,丘栋荣并不会完全卸任产品。丘栋荣管理的中庚港股通18个月为封闭期产品,开放日在今年7月中旬。根据2023年11月24日中基协修订发布的《基金从业人员管理规则》和《证券期货经营机构投资管理人员注册登记规则》,基金经理管理现有已成立公募基金产品处于封闭期内时,不予办理变更手续。

猜测三:截至目前,丘栋荣持有中庚基金9.7292%股权,如果不管理产品后,是否还会担任其他管理职务?

中庚基金成立于2015年11月13日,是一家个人系公募,公司的实际控制人孟辉持有公司近33.25%的股权,丘栋荣为第四大股东,这也是公募中为数不多投研人员持股比例接近10%的案例。

渠道短期赎回在所难免

投研的灵魂人物出现变动,自然会引起市场关注,以及来自渠道方的压力。从过往经验来看,当家基金经理离任,渠道会重新评估产品,因此短期的赎回举动在所难免。

“尤其是丘栋荣这种明星基金经理,业绩经受住了市场考验,他出现变动的话,渠道肯定不满意。”某业内人士表示,这就是当前渠道方反应这么大的原因,中庚基金只有靠其他基金经理能够稳住业绩,才能重回渠道的青睐。

从丘栋荣的业绩来看,他抓住了近期港股、A股的反弹机会。

早在2023年年报中,他就表示,“山重水复非无路,柳暗终会再花明。”权益资产处于系统性、战略性的配置位置。权益资产估值至历史最低位,跨期投资风险低而隐含回报是极高的。权益资产此时具有很强的右偏分布特征,是最值得承担风险的大类资产。

截至5月10日,在管的5只基金近三个月以来收益率在15.34%到31.12%之间。整体来看,已有包括中庚港股通价值18个月封闭、中庚价值品质一年持有混合和中庚价值领航混合在年内收益率转正。

中庚需要再次证明自己

当前行业响应监管“去明星化”、平台化转型的号召,已有不少基金公司为明星基金经理减负、或增聘基金经理合管产品。

不论未来丘栋荣去留如何,从中庚基金角度出发,淡化明星基金经理的烙印都将成为趋势,避免公司与单个基金经理捆绑,搭建投研团队,挖掘更多的基金经理都会成为新选择。在这个过程中,中庚需要再次证明自己的投资价值体系是值得信赖的。

在投研团队建设上,中庚基金也正在发生变化。

一是投研人数上实现了翻倍,从2018年成立时近20人的投研团队,逐渐发展成目前近40人的投研团队,投研人数占公司总人数近50%;二是不断拓展研究覆盖范围,目前形成TMT、制造、周期、金融地产、消费、医药等行业研究小组,以及量化、固收、交易等专业团队。

侧重在主动权益,具有丘栋荣风格的低估值价值投资策略体系则是中庚基金将继续坚持的投资理念,中庚基金希望在投研一体化打造上,能够实现以低估值价值投资策略作为统一的底层核心策略,建立立体化的投研流程,将投研团队中每个人的、每个团队以及不同层面的阿尔法汇聚成一个高阿尔法集合,谋求形成“阿尔法叠加”的效果,以更好地发挥投研体系化发展的效能。