2023年,量化小盘基金大放异彩,它们在熊市行情中持续积累超额收益,不少量化小盘基金获得了可观的慢牛涨幅。一时间,寻找还未被市场发掘的量化小盘基金蔚然成风,部分基金甚至主动改变投资策略,向量化小盘方向靠拢。

正当投资者沉浸在慢牛上涨的美梦中,2024年1月份却遭遇了一场暴风骤雨般的短期大跌。这对相关的投资者来说,无疑是当头棒喝。从超额收益到大幅亏损,直至近一年表现显著落后于沪深300指数,仅用时一个多月。

春节前的最后两三个交易日,中证1000与中证2000指数在护盘资金的托举下先后企稳,春节后又走出了反弹行情。但三月上旬结束,小盘基金投资者却并不都能稍松一口气。量化小盘基金的业绩显著分化,部分显著弱于小盘指数ETF、小盘指数增强基金。黑盒一般的量化小盘基金,其内在的风险再度引起了投资者的关注,这里面有些经验教训值得认真总结。

一、量化小盘基金的一场风暴

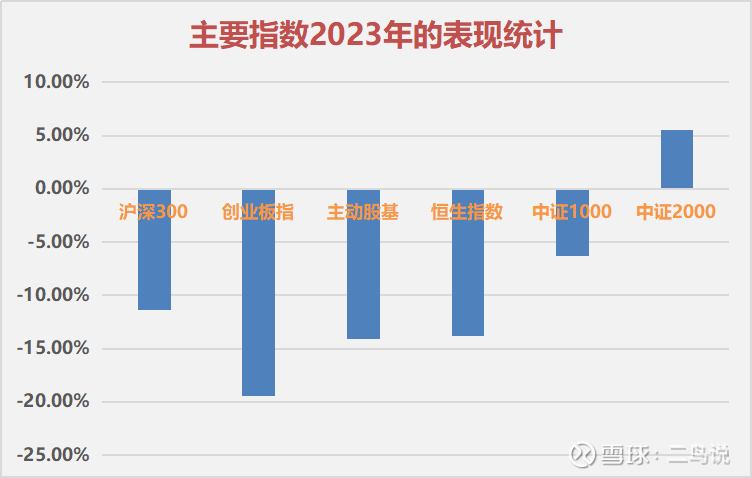

2023年,A股市场高开低走,一季度结束之后,市场进入热点主题博弈阶段,随后主要指数开始单边下行,即便有多重利好消息也无法有效提振。但在持续蔓延的熊市环境中,小盘、微盘股走出了独立行情,中证2000指数在2023年上涨5.57%,挖掘小盘、微盘股投资机遇的量化基金更是超额收益明显。

图1:2023年小盘、微盘股指数一枝独秀

来源:Choice数据

从2023下半年开始,做量化小盘策略的基金持续受到投资者的热捧,相关基金的净值曲线持续向东北方移动,呈慢牛走势。这与沪深300等大盘宽基指数持续向东南方下跌形成了鲜明的对照。越来越多的投资者选择“打不过就加入”。相关量化小盘基金密集发布限购公告,但这依旧难挡投资者的热情。挖掘量化小盘基金,一时间成为火热的话题。

从主要指数的长期波动率看,小盘指数明显高于以沪深300为代表的大盘指数。小盘股历史上有过多次的短期大幅波动,其隐含的风险比沪深300、中证800指数更高,绝不是低风险、高收益的代名词。相比以中证800为代表的大中盘股,小微盘股能够承接的资金量有限。小资金可以推动其快速上涨,但当交易拥挤、资金踩踏出现时,小微盘股也可能出现流动性风险,表现出短期快速下跌的另一面。

在超额收益与慢牛行情的诱惑面前,很多投资者无视量化小盘基金的固有风险,甚至开始膜拜量化选股策略。2024年1月,A股熊市继续蔓延,这一次小微盘股也顶不住了。在市场波动中,除了公募量化小盘基金之外,私募微盘股策略、券商DMA业务、挂钩小盘指数的金融衍生品,都被卷入到这场风暴里。一时间流动性缺失,踩踏行情出现,在元旦至春节前的短短数个交易日内,中证2000指数的最大跌幅达到了33%,一个多月就走完了大盘宽基指数几年的熊市历程。这期间,部分量化小盘基金单日的净值下跌甚至突破了10%。

图2:从超额收益到快速均值回归

来源:Choice数据,区间:2023.3.8-2024.3.8

2023年下半年陆续拥抱量化小盘基金的投资者损失惨重,前期积累的超额收益,在几个交易日里就完全还给了市场。大家猛然回头发现,原本被鄙夷的沪深300指数,当前甚至远好于量化小盘基金。追涨越买的不佳投资行为,更是放大了投资者的实际亏损。在短期的大幅下跌中,投资者茫然无措。

二、反弹分化,带来新的审视

在惨烈的市场下跌中,投资者才想起小微盘股的固有风险,收起了对微盘股指数的崇拜,收起了对市值下沉投资策略的认可。

春节后,A股市场一片暖意,在市场的系统性反弹中,我们又观察到了量化小盘基金的业绩分化。投资者原本认为,量化小盘基金相比小盘股指数、小盘指数增强基金超额收益明显。但现在认知里的不确定性却多了起来。

图3:量化小盘基金与小盘ETF的分化

来源:Choice数据

从图表中的数据看,部分量化小盘基金前期大跌,但反弹行情中也同样弹性十足。但也有部分量化小盘基金,下跌幅度比小盘ETF大,反弹的力度也不如小盘ETF犀利。

在大涨大跌中,如果投资者能找到均值和基准,相关基金的表现不会偏离均值和基准太大,则很容易吃下定心丸,从而建立起下一步的投资计划。但如果基金的表现近似盲盒,跟跌不跟涨,投资者就很难从容淡定了。

春节后,表现弱势的量化小盘基金,是否在管理上进行了相关量化因子的调整,我们不得而知。作为外行的投资者,我们很难全面认知量化小盘基金的运作全过程,也完全无法预测量化因子、算法选股与交易的调整。在配置小盘股时,我们可能需要再次审视完全无约束的量化小盘基金与小盘指数增强型基金之间的区别,合理选择适合自己的基金。

三、指增与量化:选适合自己的

指数增强型基金有严格约束的选股范围,严格限定超出基准指数成分股的主动投资比例。在业绩的考核上,基金合同约束了基金净值增长率与基准之间的日均跟踪偏离度的绝对值,限定了年化跟踪误差,避免了在单一或复合选股因子上完全放飞自我。相比量化小盘基金的黑盒模式,小盘指数增强型基金则清晰很多。

我们应根据自己的投资目标,风险承受能力来合理配置小盘基金。不能承担未知风险,风险偏好不那么高,偏离基准会不安心的投资者,应主要考虑小盘指数增强型基金。对于量化基金而言,经过了本次的市场波动,我们也不应全盘否定。

首先,我们应认识到,投资中没有不败的圣杯策略。某一个量化因子,即便长期有效,也是阶段性超额收益突出,阶段性均值回归的,不可能是一路遥遥领先的。人工智能、算法、机器交易不是万能的,当因子追求趋势动量,挖掘超额收益因子至极致后,能否感知市场环境的变化,控制风险,还要打上问号以及拷问量化基金的管理者。

其次,我们不应盲目崇拜量化,而是应将其视为投资策略的一类。量化能带来选股的宽度,能对过去进行归纳总结,能带来自动化的高效交易,但量化无法精准预测未来,量化本身也参与市场定价,要面临市场的反身性约束。

最后,量化基金是多元且丰富的,量化小盘基金之外,还有量化大中盘风格基金,全市场量化基金,这些量化基金风险适中,部分基金在承担市场中等波动的前提下,长期也有不错的超额收益。对待量化基金,大可不必一朝被蛇咬,十年怕井绳。